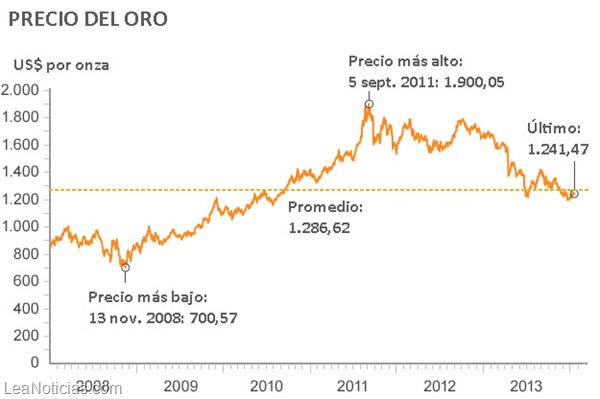

Los precios del metal dorado se dispararon en el mercado de materias primas entre finales de 2008 y 2011, con un aumento de 170%.

En los negocios de venta al público, las ofertas de «compro oro» se multiplicaron y -en un contexto de recesión rampante que hizo mella en las finanzas hogareñas- muchos aprovecharon para vender las joyas de la familia.

En Baird and Co., en el este de Londres, los hornos trabajaban a toda máquina.

Tiempos dorados

«Dos, tres años atrás probablemente había una fundición (de oro) cada dos horas todos los días», le cuenta a la BBC Tony Dobra, director ejecutivo de Baird.

En 2009, dice el ejecutivo, había una variedad de negocios que cambiaban oro por dinero: «Habremos visto unos 200», señala.

En los tiempos más prósperos, esta compañía tomaba más de diez toneladas de chatarra de oro por año y la fundía para hacer barras y lingotes, monedas, anillos y otros productos.

Pero, el año pasado, la provisión de chatarra de oro comenzó a decaer.

«Desde el verano (boreal) de 2013 hemos visto desaparecer a muchos de estos pequeños comerciantes», revela Dobra.

La respuesta la dieron los mercados: el precio del metal en Nueva York disminuyó casi 30% en 2013, su mayor caída en más de tres décadas.

La pérdida acumulada del pasado año se compara a la que sufrió el oro en 1981, lo que sugiere que muchos inversionistas dejaron de mirar a este metal como una alternativa contra la inflación y la volatilidad de las acciones.

Mejor economía, peores precios

No se trata sólo de los emprendimientos más pequeños: también gigantes del negocio del oro sufrieron estocadas en 2013.

La mayor casa de empeño de Reino Unido, Albemarle and Bond, se vio obligada a fundir sus propias reservas del metal sólo para mantenerse a flote.

Entonces, ¿qué pasó? Que en el mercado de las materias primas los precios del oro al contado se desplomaron un 28% en 2013.

La recuperación de la economía estadounidense es una mala noticia para el precio del oro.

La caída fue alimentada por las buenas noticias tras la crisis global, en particular la recuperación de la economía de Estados Unidos.

Como resultado, la Reserva Federal de Estados Unidos anticipó que su política de inyectar cientos de miles de millones de dólares en la economía podría ser suspendida.

Siempre hubo preocupación de que esta política de la Fed, como se conoce al organismo bancario, causara inflación y sostuviera artificialmente el precio del oro, que por mucho tiempo fue visto como una protección para la inversión en un contexto de precios en alza.

Así, cuando se acabó el respaldo del flujo de dinero de la Fed, los precios del metal dorado se desplomaron.

¿Sin retorno?

En este escenario, ¿qué se puede esperar para los precios del oro en 2014?

«Los precios del oro probablemente tocaron su piso en junio del año pasado»

Patrica Mohr, analista del mercado de materias primas de ScotiaBank

David Jollie, analista en la empresa de comercio internacional Mitsui Precious Metals, especializada en metales preciosos, arriesga su pronóstico: «Nuestra visión es moderadamente optimista y ligeramente alcista, por lo que estamos esperando precios más altos, pero no notoriamente más altos».

«No esperamos regresar al lugar donde estábamos hace un año y medio», dice Jollie.

El experto piensa que todos aquellos que querían desprenderse de sus inversiones en oro probablemente ya lo han hecho.

Patricia Mohr, especialista en el mercado de materias primas de ScotiaBank en Toronto, tiene una opinión similar. Considera que los precios promedio del mercado este año serán de US$1.270 por onza, que es más o menos lo que marcó el metal a finales de 2013.

«Los precios del oro probablemente tocaron su piso en junio del año pasado», indica Mohr.

Pero la analista considera que es engañoso arriesgar un precio, ya que éste fluctúa según las especulaciones del mercado de commodities más que por la oferta y la demanda del oro sólido.

Gran demanda

La demanda en China mueve el mercado: el país es productor, consumidor e importador.

Entonces, si los mercados financieros han llevado a que los precios bajen, ¿qué efectos producen en las empresas que compran y venden el metal real?

Muchas firmas, como Baird, se enfocan por estos días en Asia, donde la demanda por el oro como inversión y para joyería continúa creciendo.

En realidad, algunos compradores asiáticos encuentran que el oro es relativamente barato.

«Los grandes compradores de oro están en Asia, están en mercados en desarrollo, en lugares como China donde el año pasado la demanda fue enorme»

David Jollie, analista de Mitsui Precious Metals

«Los grandes compradores de oro ‘físico’ están en Asia, están en mercados en desarrollo, en lugares como China donde el año pasado la demanda fue enorme», detalla Jollie.

En los primeros nueve meses de 2013, inversores chinos adquirieron casi 800 toneladas de joyas de oro, barras y monedas: un incremento de 40% respecto del mismo período de 2012.

Para India, la cifra fue de 716 toneladas, un 19% más que el año anterior, de acuerdo con las estadísticas del Consejo Mundial del Oro.

El siguiente país en la lista de grandes compradores es Turquía, con 159 toneladas.

Para hacer frente a esa demanda, Baird and Co. ha abierto recientemente una oficina en Singapur y despacha palés cargados de oro desde Londres hacia el este de Asia.

«Aunque China es uno de los más grandes productores del mundo, ahora es también uno de los principales importadores y consumidores globales», confirma Tony Dobra, de la empresa londinense.

Y añade: «Es como un imán gigante» para este metal.

[Fuente: bbc.co.uk]